【香港税務ニュース Vol. 1】

明けましておめでとうございます。今年もKYIをどうぞよろしくお願い致します。

2020年、最初のトピックは、香港在住の日本人や外国人も知っておきたい香港の給与所得税の仕組みと税額軽減です!!

先ずは給与所得税の簡単に仕組みを説明したうえで、政府による「税負担軽減の三つの優遇策」(税負担を軽減する三つのポイント)について要約をお伝えします。

【給与所得税の仕組み】

香港の所得税は、税務局の課税年度に従って、4月1日~翌年3月末日を対象にして課税対象額が評価されます。給与・賞与の合計額に対して、加算するべき項目「(雇用者に家賃を支払ってもらっている場合の)見做し家賃」・インセンティブや報奨金など、また、減算するべき項目「基礎控除・配偶者控除・扶養者控除」などを調整します。給与を出す側の会社の調書は、通常5月初旬に税務局に提出され、個人は会社からコピーを受け取ります。税務局から個人の納税者へ税務申告書が同時期に送付されて来ますので、上記の内容を記入します。

通常2~3ヶ月で税金の請求書とも言うべき、税額通知書が届いて、二回の分割で11月に4分の3、翌年1月に残り4分の1を払うよう、締め切りが記されています。

2019年は、この例年のサイクルに問題が生じているようで、年末になっても税額通知書が届いていないケースがかなりの件数あったようです。

日本では給与所得税は源泉徴収の形で、税務局に代わって雇用者が天引きして、税収の取りこぼしを防ごうとしますが、香港の場合は年に一回の納税なので、翌年度分の税金を推計で予定納税することで税金の取りこぼしを防いでいます。予定納税の部分は翌年度に実際の給与所得と比べて、その差額分が徴収または還付・繰越されます。

【税額軽減の三つのポイント(納税対策)】

税額通知書を受け取ってから税務申告する時、「いくらぐらい税額を減らせるか?」、「税額軽減にはどんなことが出来るか?」

(香港経済日報の「退職引退および生活保障」コラム2019年12月24日17:14)

「税額軽減の三つのポイント」で、いくらぐらい税額を減らせるか?

税額通知書を受け取ってから修正税務申告する時、税額軽減にはどんなことが出来るか?

外国人を含む香港市民は続々と税額通知書を受け取っているようですが例年より遅いようです。報道では2019年課税年度の税務上の優遇措置が立法議会で可決されるのを待っているからだとしています。給与所得の納税者について、2019年4月から適用として、政府は「税負担軽減の三つの優遇策」として、(1) 任意の医療保険、(2) 資格適合者の年金支払繰り延べ、(3) 強制退職積立金の任意上乗せ積立部分の税控除を挙げています。納税者がこの優遇措置の適用を受ける場合、引退による退職と生活保障の準備だけでなく税額支出の軽減の両方を実行することができます。

上記の (1)と(3)について、もう少し詳しく説明します。

(1) 任意医療保険:税額軽減は、上限8,000ドル

任意の医療保険の加入者(受益者)は、毎年上限8,000ドルまで税額上費用計上できる保険料の額があります。自分のための保険、家族のために掛ける保険は、合算でき、合算できる家族の人数は制限がないので、家族内の納税者で、収入が一番多い人、納税額が一番高い人のところに合算して、税額負担を減らすことが出来ます。

任意医療保険の税額軽減の計算

サラリーマンはいくら税額軽減できる? (中国語のサイトへリンク)

(3) 任意の積立年金保険とMPFの税額軽減可能部分: 軽減額は最高で合計60,000ドル

任意の積立年金保険と法定強制積立年金(MPF)の任意上乗せ積立金部分の税額軽減部分(TVC)の額は、共通になっており、積立者ひとりにつき毎年合計で60,000ドルの枠となっています。サラリーマン(給与所得者)が40,000ドルを年金型保険の積立に使い、さらにTVCに30,000ドルを使っているなら、税務上は60,000ドルを課税対象所得額から減算することができます。現在の累進課税率の最高税率は17%ですから、この仕組みで最高10,200ドルの税金が減らせます。

さらにもう一つ60,000ドル軽減の方法は、月ごとのTVCの積立以外に、一時的なTVCの増額をしていた場合です。ただし、対象となる課税年度中(毎年3月31日まで)に実際の支払いが終わっていること、積立者がMPFの契約の中で一時的積立金増額の最低額をどのように規定しているかに注意しておくことが必要です。

税額通知書を受け取ってから、修正申告をして税額を軽減することは出来るか?

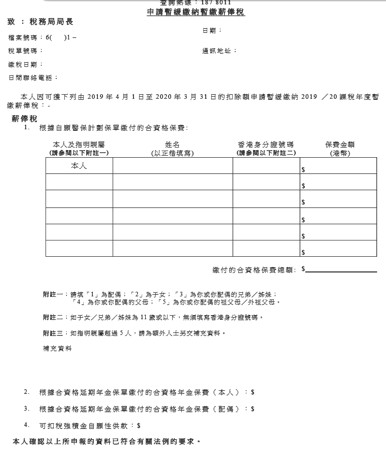

2019年5月に受け取る税務申告書の中に、「税額軽減の三つ」による税務上の減額の記載がなければ、「納税額通知書」を受け取った後に、IR1121sという税務局の指定申請用紙に必要事項を記入して税務当局へ提出すれば、2019/2020年度分の予定納税額支払の一時停止を申請することができます。ただし、確定分の2018/2019年度分の納税額には影響ありません。

下記、 R1121sの書式(次年度分に属する給与所得予定納税の一時停止の申請)。

【月収がいくらの人が一番得するか?】

実際どのくらい税金が節約できるか?

上記の8,000ドルと60,000ドルは税務上控除できる最高金額なので、納税者が実際に節約できる金額は、個人それぞれの累進課税のどの税率に当てはまるか、また任意の積立金がどんな支払い状況かによって変わります。

簡単な計算の目安は:

|

任意の医療保険を例に取ると: 納税人の課税対象額が150,000ドルの場合、累進税率は10%になります。任意医療保険の毎年の掛け金が5,000ドルとすると、毎年節約できる税額は: $5,000 × 10% = $500 |

このほかに、納税者一人ひとりの税務状況も同じではなく、特に控除には税額軽減優遇措置が多く含まれていて、たとえば子女の数に応じた扶養家族控除、納税者本人の就業に関連する教育支出、持ち家の住宅ローン利息などがあり、こうしたものを合算していくと、個々の実際の軽減金額も違います。もし、「税額軽減の三つ」に該当する金融商品を購入する場合は、税額軽減が即「お得」なような錯覚に陥らないように控除対象額を計算してみて、税務上の優遇が本当に自分に適用されるか注意する必要があります。

年間給与所得40万のサラリーマン 任意の積立金がある場合いちばん税金軽減が出来る ←中国語のサイトへリンク

任意の医療保険に納税者本人・扶養家族が加入している場合の、節約可能な税金の一例。

下記のリンクは、税務上の優遇・控除の明細を知る参考になります。

香港経済日報の、医療保険の費用に基づく税金節約ワザの紹介:

https://wealth.hket.com/article/2303394/?lcc=aw

香港税務局のサイトの、オンライン簡単税額計算 (中国語のみ):

https://www.ird.gov.hk/chi/ese/st_comp_2019_20/cstcfrm.htm

(香港経済日報)責任編輯︰陳啟昌

欄名 : 退休理財